Dow Jones, Nasdaq-100, S&P-500.

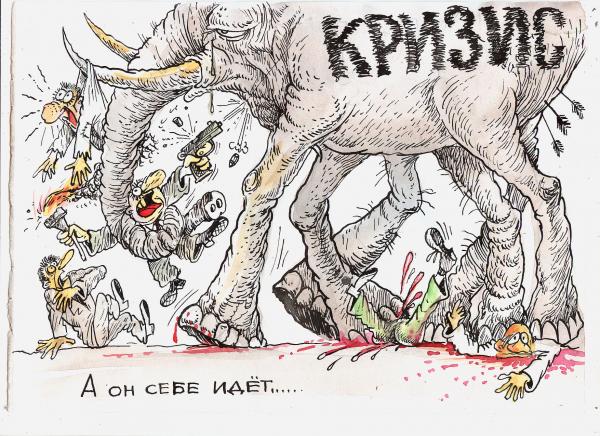

С мировыми финансами явно что-то происходит. Ладно, когда о своих проблемах с деньгами говорили с далекой периферии. Но на данный момент фондовый рынок демонстрирует падение в Малайзии, Бразилии, Египте, Турции, Китае и еще в восемнадцати странах мира. В конце концов, дело дошло до того, что ушел в пике индекс Dow Jones, уже опустившийся на 1089 пунктов, что ниже его прошлого минимума в кризис 2008 года. С ним за компанию нисходящий график продемонстрировали высокотехнологичный Nasdaq-100 и индекс пятисот крупнейших компаний США S&P-500. Только за прошлый понедельник капитализация американской экономики потеряла 645 млрд. долл., а если учесть, что общее падение индексов началось более десяти дней назад, то в целом на биржах в США испарились уже 1,6 трлн. долл. Это еще ничего. У китайцев таки образом усохло уже более 3 трлн. долл. и падение продолжается. Что означает этот обвал? Начался тот самый идеальный финансовый шторм и если да, то как глубоко находится дно у Доу Джонса?

Как известно, чтобы получить правильный ответ, надо задать правильный вопрос, но чтобы задать правильный вопрос, необходимо знать хотя бы треть правильного ответа. Обычно кризис является итогом накопления некоторого количества локальных системных управленческих ошибок. Скажем, все ждали роста потребления рыбы и массово вкладывались в сейнеры, рыбозаводы и рыбные рестораны, чем вызывали ее перепроизводство. В отрасли случился кризис. Он стряхнул ошибочные инвестиции и привел ее в соответствие к балансу спроса и предложения. В то время как нынешний кризис, а это именно кризис, вызван причинами, далеко выходящими за пределы чистой экономики.

Пожалуй, первой значащей причиной следует считать потерю господствующей экономической моделью адекватности реалиям действительного мира. В сущности, западное представление принципов ее работы основано на постулате о непрерывном росте. Сначала маленький бизнес. Потом средний. Потом большой. Потом доминирующий на рынке. Только в этом случае он считается успешным и инвестиционно привлекательным. Однако за восхищением по поводу высоких темпов роста, скажем, китайской промышленности, остался незамеченным тот факт, что оно требовало постоянного стабильного роста емкости потребляющих ее продукцию рынков. Если всего на планете продается чуть более 70 млн. новых автомобилей в год, то увеличить эту цифру на несколько процентов в принципе можно, а вот разом удвоить ее — нельзя. Все, мир кончился, а общее представление о нем в рамках экономической модели пока остается прежним. Фермер обязан наращивать размер пашни даже если дополнительную продукцию давно некому продавать. Иначе он потеряет привлекательность для инвесторов.

То, что происходит сейчас с биржевыми индексами как раз и является началом потери интереса к корпоративным бумагам. Тем более, что львиная его доля основывается на спекулятивной форме дохода. В акции той же Apple инвесторы вкладываются не потому, что их деньги нужны самой Apple для дальнейшего развития, а строго в надежде на последующую их перепродажу после роста курса. Раз роста не предвидится, бумаги надо продавать и искать более перспективные инструменты. Тот же Стенли Дракенмиллер, управляющий хедж-фонда Duquesne Capital, переложил 300 млн. долл из корпоративных бумаг в акции «золотого» ETF-фонда SPDR Gold Trust. Переход «в золото» начали Джордж Сорос и Дэвид Эйнхорн, управляющий фонда Greenlight Capital. На данный момент крупнейшими финансовыми инвесторами в желтый металл переведено уже более 1,17 млрд. долл. Откуда они взялись? Из продажи прежних активов. А что происходит с курсами и индексами, если крупные игроки начинают продавать активы?

Дальше началась обычная цепная реакция. Если «все продают», значит и «нам» надо тоже продавать. В первую очередь панике поддались мелкие «инвесторы. Еще в июле число трейдеров на китайских биржах, владеющих акциями на сумму более 10 млн. юаней (около 1,6 млн. долл) уменьшилось на 28% или на 55 тысяч. По самым примерным расчетам они вышли «в деньги» на сумму в 88 млрд. долларов! За один месяц!

Проблема, однако, еще заключается в том, что больше нет отдельно китайского или отдельно любого другого биржевого или финансового рынков. Все они тесно взаимосвязаны между собой, что создало вторую значащую причину нынешнего кризиса. Этим качеством на протяжении полутора десятков лет в своих интересах пытались воспользоваться практически все крупнейшие мировые игроки. Например, девальвация юаня к валютам своих основных внешнеэкономических партнеров должна была сделать китайские товары более конкурентоспособными для западного потребителя. Но точно также ослабляли свои деньги Россия и целый ряд других стран, включая США и Евросоюз. В разное время, в разных объемах, в разном порядке, но делали это все, даже Казахстан.

В конечном счете, сегодня реальное взаимное соотношение валют точно не представляет никто. А если учесть, что кроме биржевой связности, все они еще участвуют в многочисленных деривативах, фьючерсах, а также расчетах реального сектора экономики, то не удивительно, что стоило в далеком Китае бирже просесть на 7%, как затряслось и затрещало во всей мировой финансовой системе. А как только американские индексы ушли в красную зону, то резко покраснели и все остальные мировые площадки. Потому что США это пятая часть мировой экономики и 60% всех международных финансовых расчетов.

Надо отметить, что некоторую часть своих проблем США создали себе сами через формирование своим казначейским облигациям имиджа наиболее надежного инструмента по долгосрочному инвестированию действительно больших денег. В результате из 18,3 трлн. долл. значительную их долю у себя накопили Китай (1,3 трлн.) и Япония (1,1 трлн.). Еще 5,6% держит Бельгия, 4,8% — страны ОПЕК, 3,2% — Великобритания. Даже у России их на конец июня насчитывалось на 72 млрд. Естественно, когда экономики затрясло, владельцам понадобились деньги и US Treasuries оказались выставлены на продажу.

Например, Китай всего за две прошедшие недели продал этих бумаг на 106 млрд. долл, т. е. столько же, сколько им до того было продано за весь период с начала 2015 года. В целом, по данным МВФ, китайские ЗВР сформированы на две трети в доллар США, на одну пятую в евро, и по 5% в британских фунтах и японских иенах. Учитывая необходимость компенсировать резко возросший отток капитала, а также поддерживать фондовый рынок, Народный банк Китая испытывает острую потребность в свободных деньгах, следовательно, только этой продажей или даже только долларовым сегментом он явно не ограничится. Хотя при таких темпах расходования даже его огромных резервов хватит лишь на 18 недель валютных интервенций.

Нельзя обойти стороной и политическую составляющую происходящего. Ради поддержания имиджа лидирующей экономики мира ФРС США за пять лет через программы QE напечатали из воздуха денег на 20% американского ВВП. Плюс к тому, через санкционную войну с РФ и прямые боевые действия на Ближнем Востоке, через махинации с нефтью и прочие меры неэкономического характера Штаты добились значительного перетока международных финансов для покупки американских акций и бумаг Казначейства. Это подняло капитализацию 500 крупнейших американских корпораций (индекс S&P-500) почти вдвое, с примерно 1100 в 2011 году до более 2100 еще пару недель назад, в то время как объем промышленного производства в США за тот же период увеличился всего на 32%.

Таким образом, получается, что из двукратного роста фондовых показателей Америки минимум на ¾ результат просто надут искусственно и не отражает реального положения вещей. Если считать только по экономическим показателям, Доу Джонс завышен примерно на 30−35% даже после нынешнего своего падения. Но это вовсе не означает, что он упадет еще именно на столько. Оснований тому два.

Первое проявило себя на курсе акций Apple, на торгах 24 августа, сначала резко упавших сразу на 13%, но уже к вечеру отыгравших падение и даже подскочивших чуть выше исходного. Следуют признать, что внешнеполитическая линия США все же пока имеет успех и освобождающиеся мировые финансы бегут в Америку, замещая на ее фондовых рынков тех, кто там уже начал выходить в кэш. Пока этих денег хватает, хотя американское статистическое ведомство уже отмечает рост объемов оттока капитала, чего не наблюдалось всю прошлую пятилетку.

Второе — планы ФРС по поводу повышения учетной ставки. В настоящее время США подошли к серьезному рубежу. Чисто экономически продолжать раздавать бесплатные деньги больше нельзя. В Америке начали угрожающе нарастать дефициты платежных балансов пенсионных фондов. Еще пара кварталов таких игр и они рискуют оказаться на грани банкротства, оставив без средств к существованию не менее 20−25 млн. пенсионеров. Допускать этого нельзя, иначе Фергюсон покажется милым детским развлечением на Рождество. Конец эры дешевого доллара спасет пенсионные фонды, вернув им доходность, но обернется резкой остановкой «экономического роста» в других отраслях. Да и расходы на обслуживание государственного долга тоже сразу значительно вырастут, что потребует даже перебалансировки государственного бюджета, а многим представителям корпоративной Америки так вообще может дать эффект «серпом по фаберже».

В связи с этим в США уже началась откровенная истерика в СМИ. Например, «американский эксперт по личным финансам, которому доверяют больше всего» телеведущая Сюзи Орман убеждает американцев, что ФРС обязаны срочно помочь национальной экономике и ни в коем случае не повышать ставку. Какое решение в итоге примет ФРС, станет известно 16−17 сентября, а до того момента неопределенность действия этого фактора будет сохраняться.

Еще одну, не менее важную, проблему 21 августа в своем Твиттере обозначил Руперт Мердок. По его словам фонды, банки и частные компании накопили на своих балансах колоссальное количество наличности, но при этом никто не спешит их вкладывать в реальную экономику. Это значит, что круг замкнулся. Уходящие с фондовых площадок деньги просто не имеют точек применения. Допустим, вы их направили на строительство еще одной Apple, но кому продавать ее продукцию? За всей этой биржевой шумихой почти незамеченным осталась динамика стоимости транспортировки грузов из Азии в Европу, являющаяся одним из важнейших опережающих экономических индикаторов (индекс Baltic Dry).

Так вот, по данным агентства Reuters, стоимость фрахта по доставке контейнера из Азии в Северную Европу упала на 26,7% до 469 долларов. И началось это вовсе не в прошлую пятницу, снижение продолжается тринадцатый месяц подряд. При экономически выгодном для перевозчика уровне цены доставки в 800−1000 долл. за 20-футовый контейнер в феврале текущего года она опустилась ниже 600. Так сильно она не снижалась с июля 1986-го. Следовательно, масштабное замедление промышленного производства в мире началось еще год назад. А раз нет перспектив роста продаж, то и в расширение реальных производственных мощностей инвестировать бессмысленно.

Все это вместе взятое и не позволяет сейчас сколько-нибудь внятно просчитать направление и, самое главное, глубину падения. На данный момент ясно лишь то, что это не тот самый пресловутый идеальный шторм, и, надо сказать, это хорошо. Резкое крушение столпов мировой экономики изменит весь расклад на планете, и мало не покажется никому. К примеру, банкротство ЕС может не просто оставить без средств к существованию 800 миллионов человек разом, но и сделать ненужным проект Нового Шелкового Пути, от реализации которого зависит экономическое будущее, как самого Китая, так и множества других стран, включая Россию.

Так что правительства всех стран сейчас предпринимают самые разные меры по сдерживанию системы и проверяют разные сценарии. Например, появились слухи о том, что ЦБ РФ потребовал от банков протестировать свои балансы на устойчивость при курсе доллара до 120 рублей включительно. Это не значит, что ЦБ точно ожидает такого курса, но посадка, пусть даже и жесткая, в любом случае лучше, чем полная катастрофа. Другое дело, насколько эти меры окажутся эффективными. Все же причины кризиса уже совсем не экономические, они системные и вопросом дня является не то, напечатают ли в ФРС еще 2 трлн. долларов в рамках QE4, а то, насколько системным является найденное решение и найдено ли оно вообще?

Специально для ИА REGNUM

Комментариев нет:

Отправить комментарий